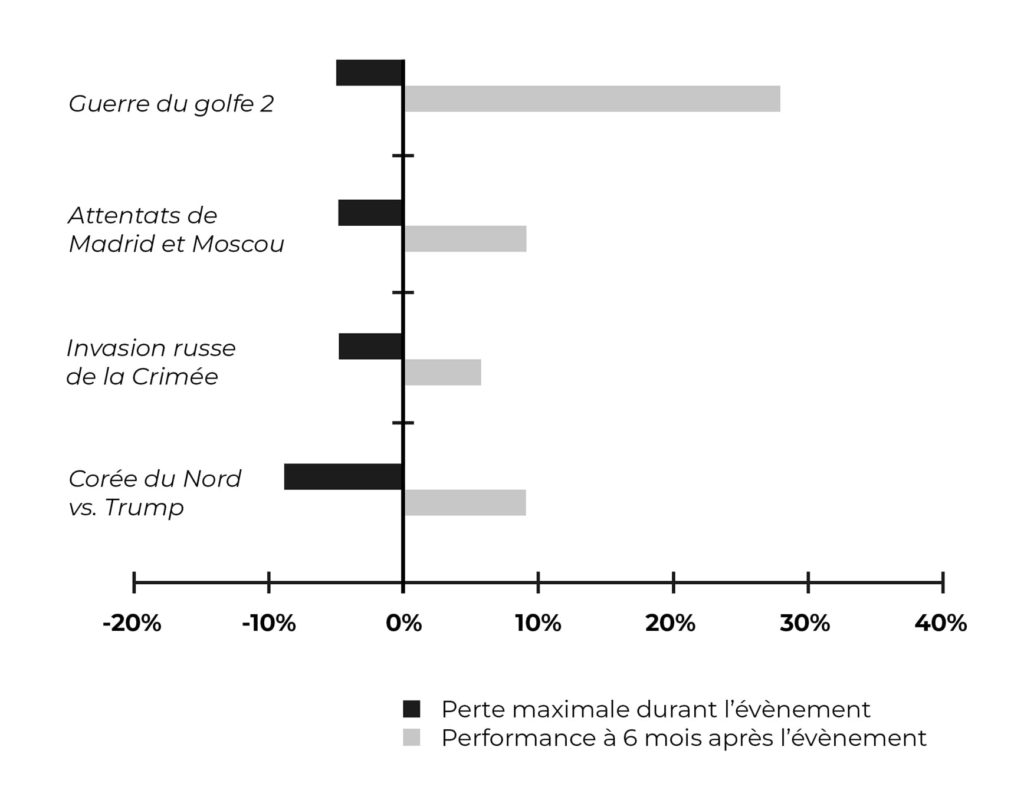

Si l’annonce de la dissolution de l’Assemblée Nationale et l’absence de majorité claire qui en a découlé ont été ressenties avec stress par la société et les marchés français, il convient économiquement parlant de relativiser les conséquences de cette surprise et de replacer des événements franco-français dans leur contexte : celui d’une économie devenue très mondialisée.

L’enjeu des prochains mois sera celui de la croissance.

Dans quel contexte économique sommes-nous ?

L’été politiquement chahuté que nous vivons se déroule dans un contexte qui jusqu’à présent est très favorable. Comme nous l’indiquions dans notre dernière newsletter, 2024 s’annonce être une belle année et ce pour des raisons fondamentales :

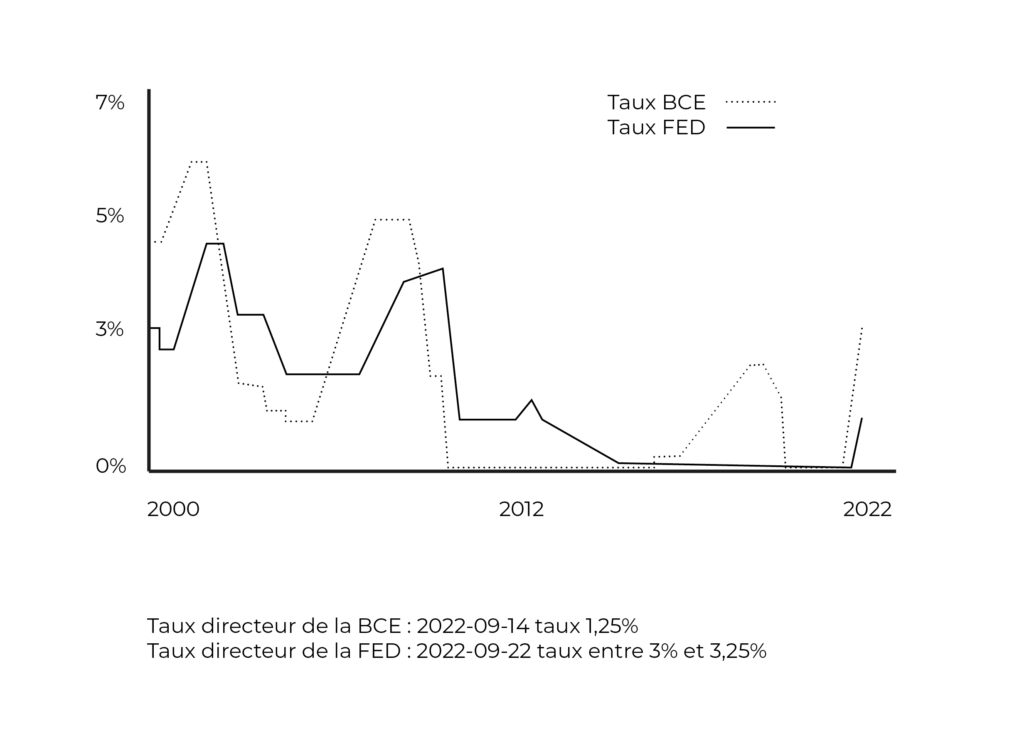

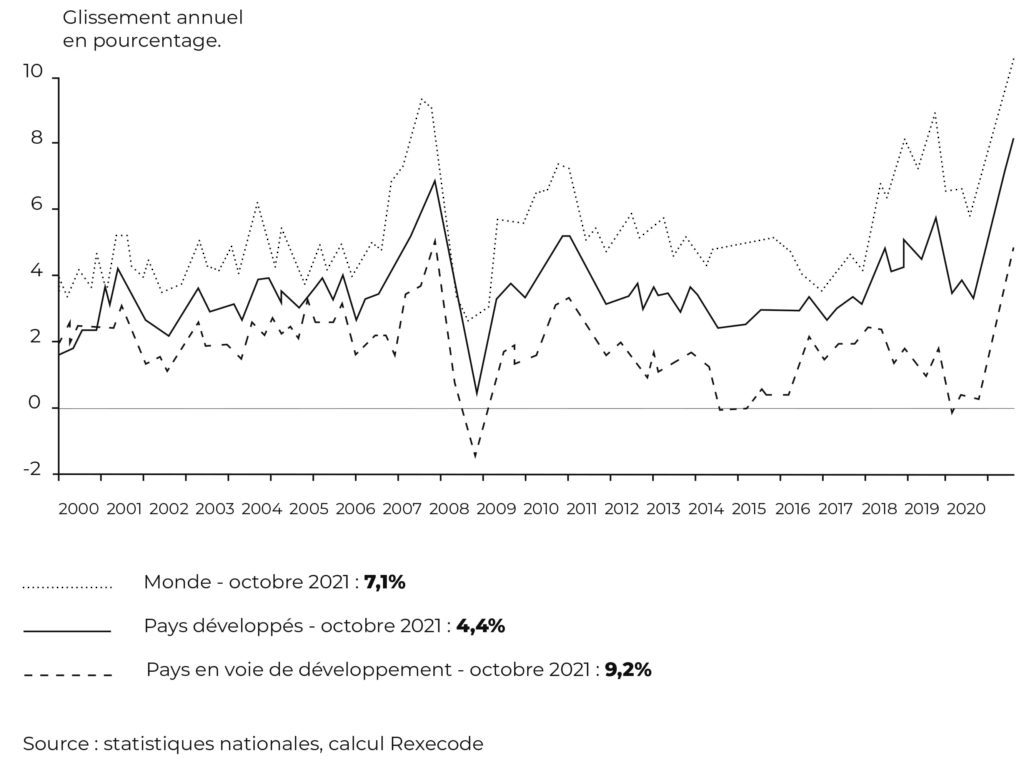

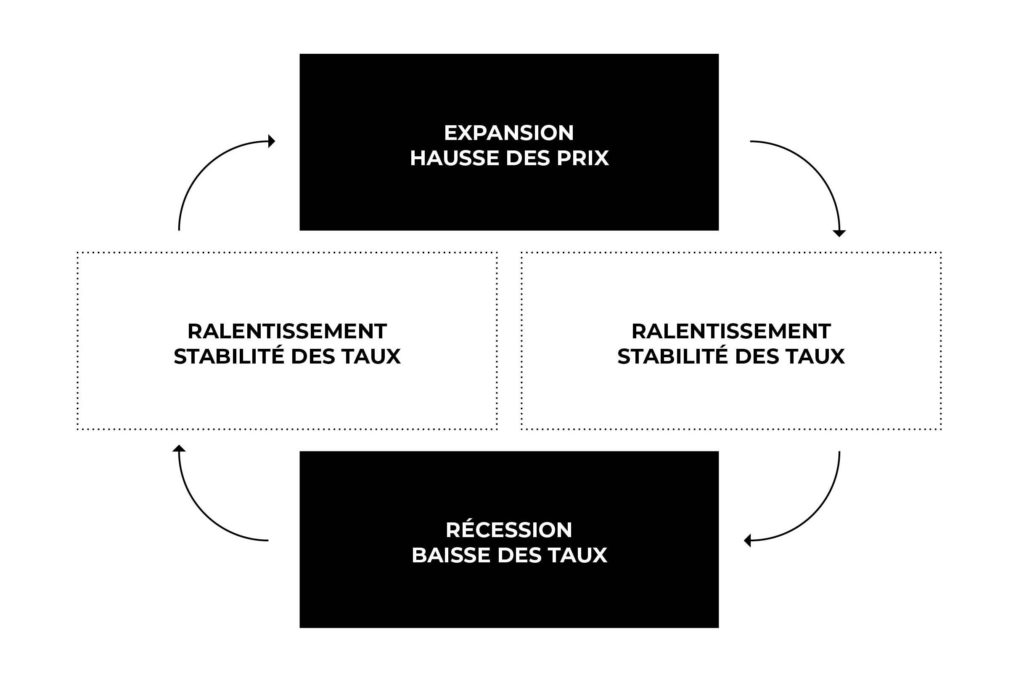

La désinflation se poursuit et ce sans pour autant induire de récession, ni aux états-Unis, ni en Europe, ni en France. Nous sommes en phase de désinflation. Mesurée en glissement annuel, celle-ci a reculé à 2,5% en juin en zone euro. Nous nous rapprochons donc de l’objectif « proche des 2% » de la BCE.

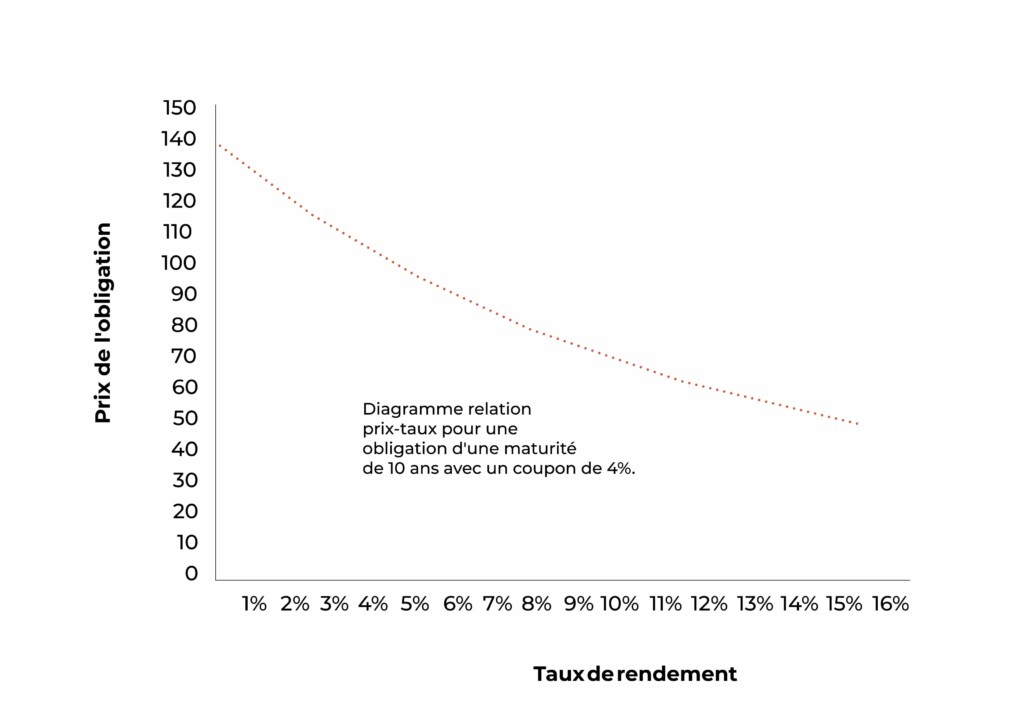

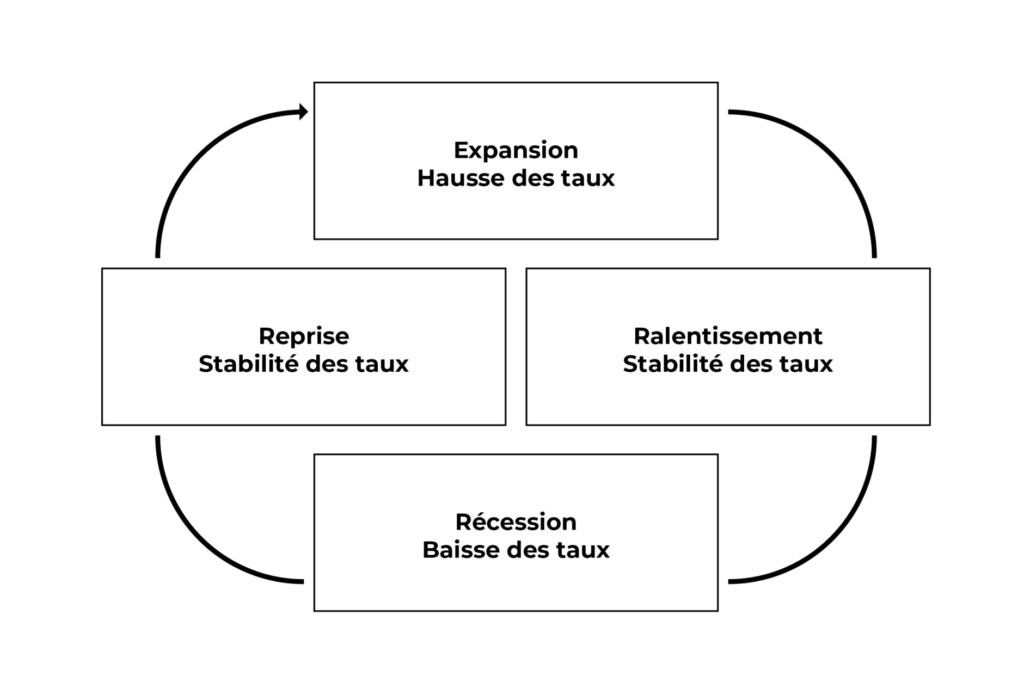

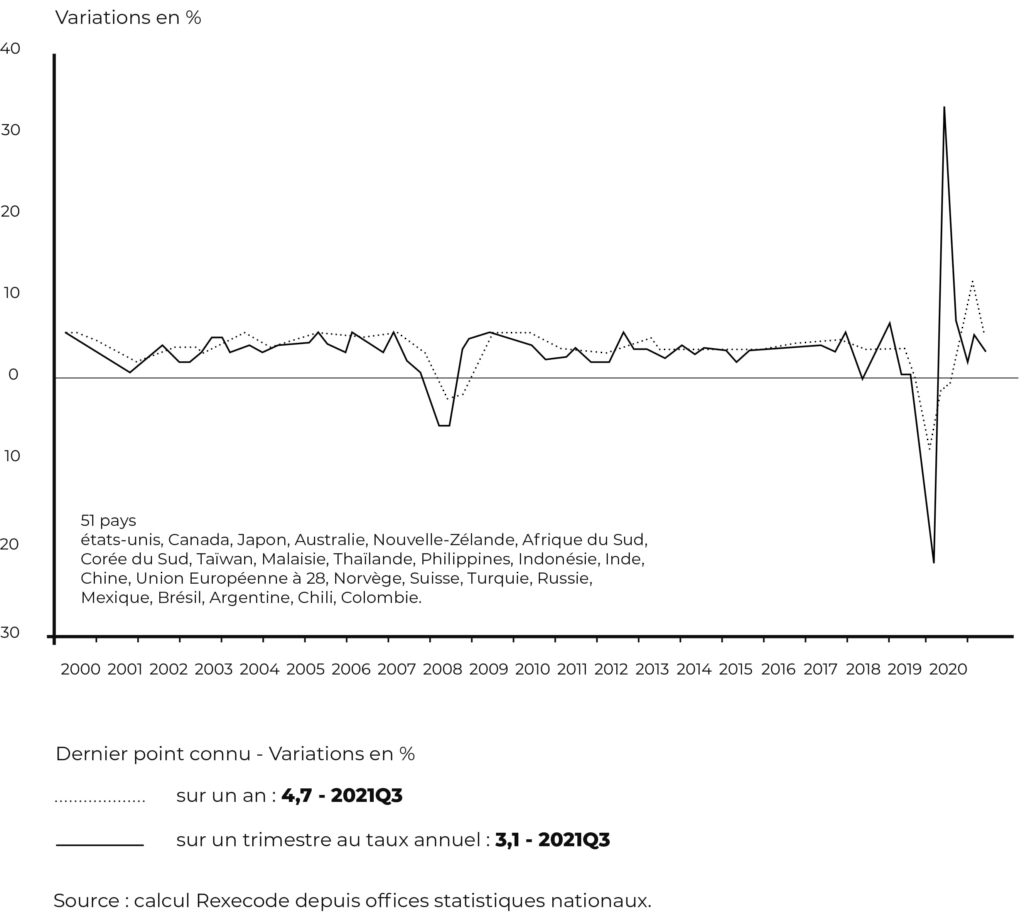

Grâce à une bonne articulation des politiques monétaires et budgétaires, l’environnement et les résultats du premier semestre 2024 sont très satisfaisants (si l’on fait abstraction du poids de la dette qui reste préoccupant à long terme). Nous sommes toujours dans une perspective de baisse des taux d’intérêts sur 2024/2025 ce qui aura pour effet de favoriser le recours au crédit, les investissements et la croissance. Cette dernière a été préservée durant la phase de taux élevés depuis 2 ans.

Les élections en France remettent-elles en cause la croissance ?

La croissance est la clé de voute de notre système économique et social. En France comme dans beaucoup de pays de l’OCDE, notre système économique et social est fondé sur la capacité à redistribuer la richesse. Créer de la richesse, produire suffisamment, pour être capable de mener des politiques de redistribution sociales est donc au centre des enjeux. C’est un impératif d’autant plus prégnant en 2024 que nous ne pouvons plus augmenter comme par le passé le niveau de notre endettement (cf. newsletter Avril 2024).

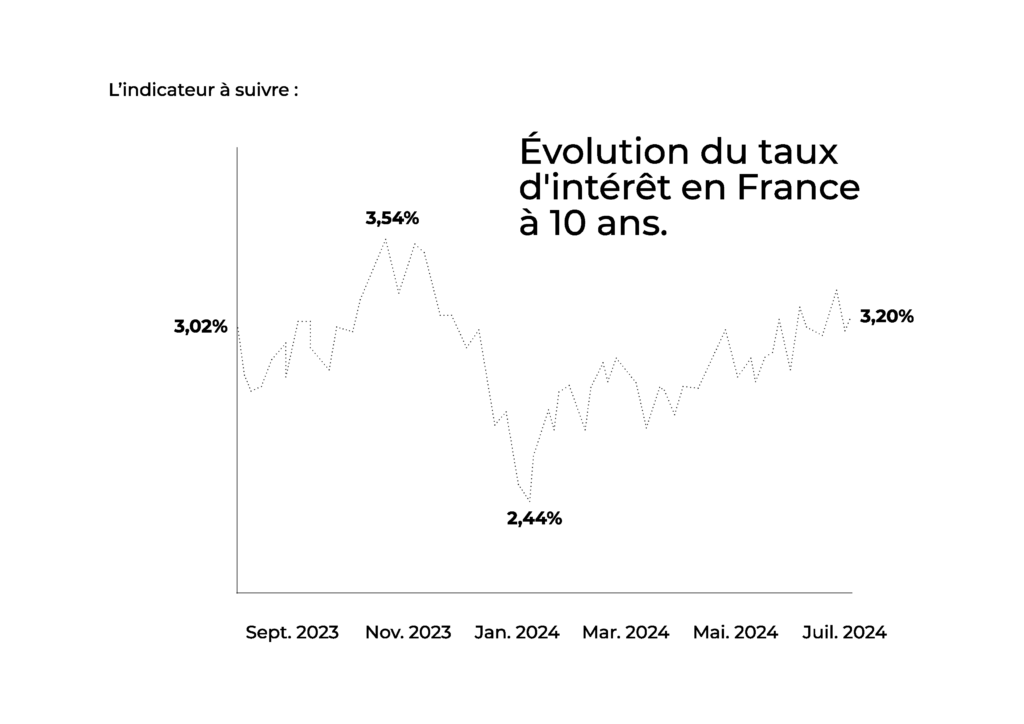

En effet, avec un taux à 10 ans de 3,10% – 3,30%, devenu supérieur à celui du Portugal avec la nouvelle incertitude politique post dissolution, le coût des intérêts à régler ne donne plus les marges de manœuvre en matière de dépenses à nos gouvernants.

L’équilibre est d’autant plus difficile à trouver que la croissance en France s’appuie en grande partie sur la consommation des biens et services et non sur la production. Même si désormais le virage inverse a bien été opéré, la trajectoire de désindustrialisation de la France prise depuis plusieurs décennies mettra du temps à être corrigée (une dizaine d’année pour la filière nucléaire par exemple).

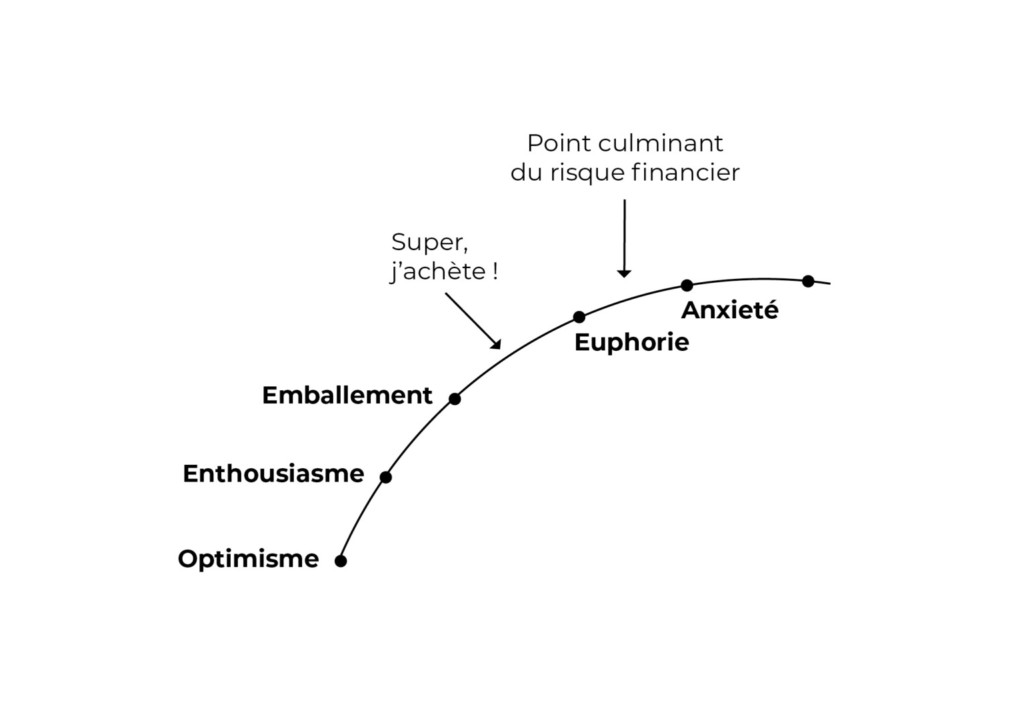

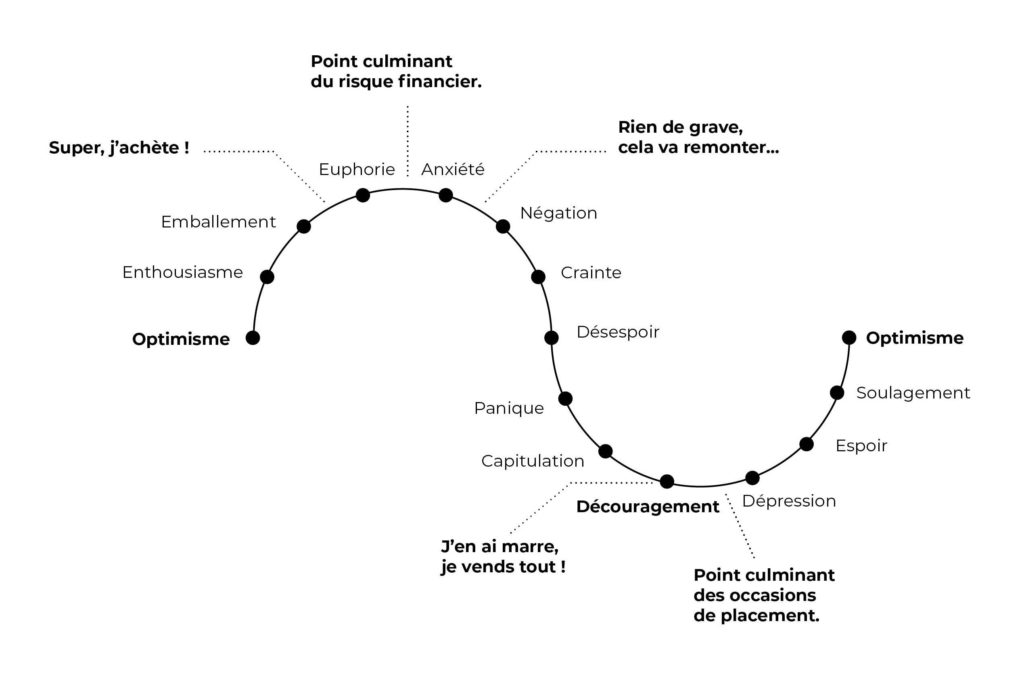

Or la consommation, surtout lorsqu’elle est décuplée par le crédit, nécessite la confiance en l’avenir.

Nous nous trouvons donc dans la situation paradoxale d’un risque politique venant freiner ce que l’économie avait réussi à produire ces derniers mois : réduire l’inflation tout en évitant une récession (créatrice de mouvements sociaux avec risque final de paralysie du pays).

Dans la mesure où nous nous installerions trop longtemps dans l’immobilisme, chacun repoussant ses décisions d’achats ou d’investissements par manque de visibilité/confiance en l’avenir, alors oui, nous paierions le prix de cette surprise politique par de précieux points de croissance et de richesse produite en moins dans les prochains mois.

Début juillet, la prévision de croissance pour la France est de + 1,1% sur l’année 2024. Ce maintien a été rendu possible par un fort déficit budgétaire et un accroissement de la dette. Historiquement, plusieurs politiques ont été tentées pour relancer la consommation.

Selon les convictions économiques de nos gouvernants, augmentations de salaire et aides font place aux baisses d’impôts et de taxes en espérant redonner un coup de fouet à l’économie par la consommation. C’est la politique de la demande.

Depuis une dizaine d’années, c’est une politique de l’offre qui est en vigueur consistant à soutenir les entreprises et les investissements dans l’espoir d’augmenter embauches et recettes fiscales.

Avant même d’en toucher les fruits, un retour vers l’aide à la demande et au pouvoir d’achat a été de nouveau opéré suite au Covid et au retour de l’inflation depuis 2020. Une meilleure productivité (autrement dit produire plus pour le même prix) permettrait une réelle augmentation du pouvoir d’achat sans recourir au déficit. Nombre d’économistes préconisent désormais ce schéma, mais il est complexe et demande du temps, là où d’autres programmes séduisent par leur démagogie et leurs promesses de changements court termistes. Cette voie créatrice de richesse nécessite en effet plus d’innovation, de formation, d’éducation et d’investissement.

Quelles décisions prendre dans ce contexte ?

Marquée par l’incertitude à l’heure où nous éditons ces lignes, la situation en France incite à la prudence et à l’attentisme en attendant d’avoir plus de visibilité.

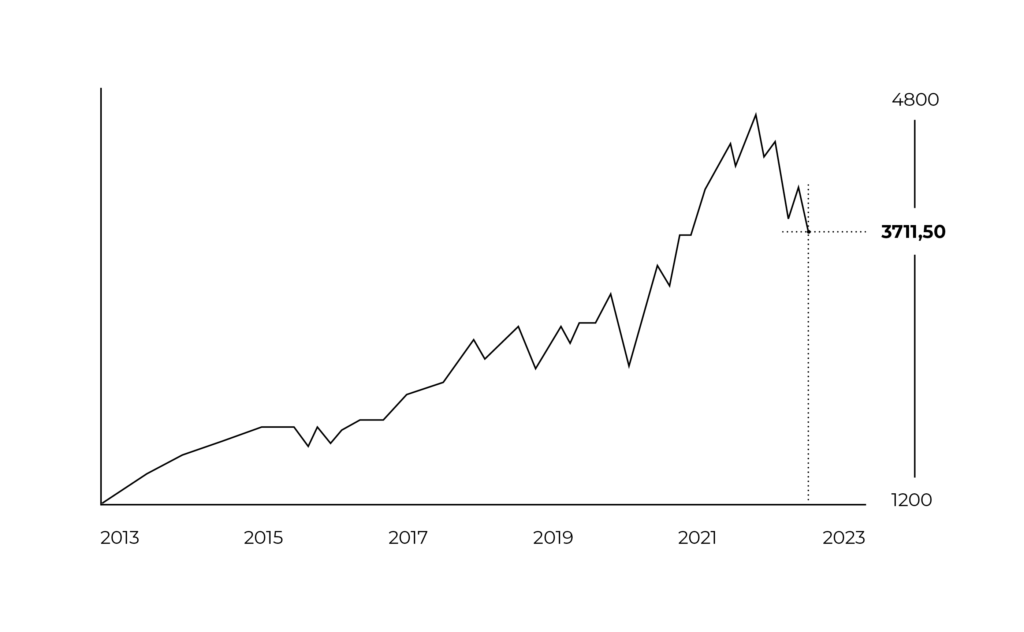

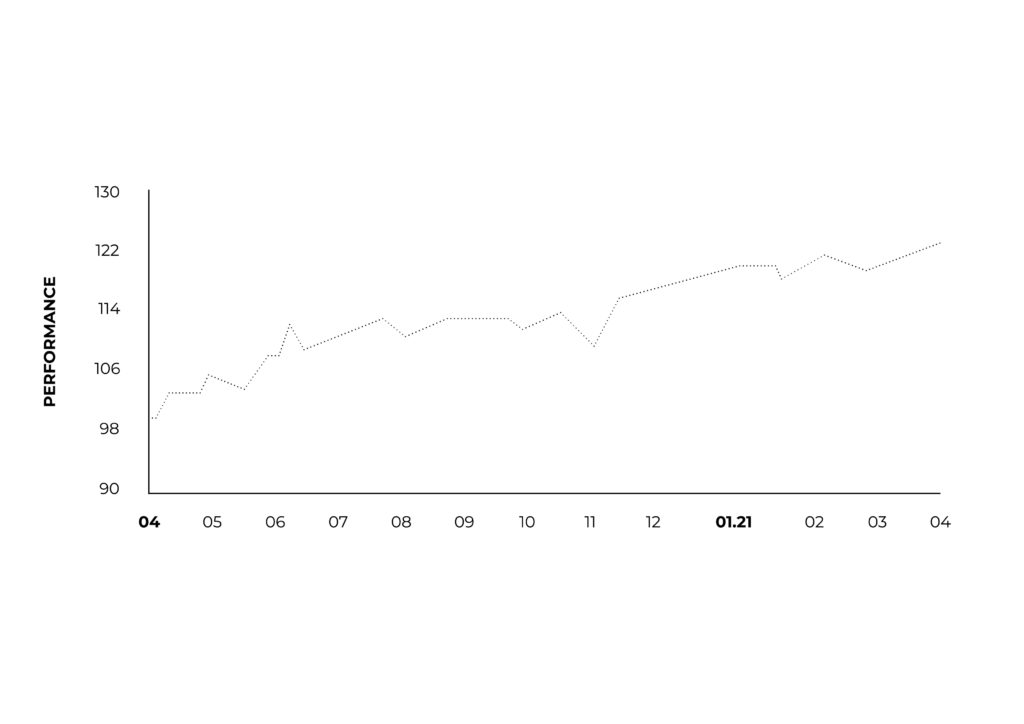

Cependant ce ne sont pas 3% du PIB mondial (poids de l’hexagone) qui doivent modifier l’intégralité de nos analyses. Il est de bon conseil de raisonner globalement, en tenant compte notamment du fait que l’atterrissage en douceur se confirme en Europe comme aux États-Unis. Nous parvenons au fil des mois à réduire l’inflation sans pour autant entrer en récession. La perspective de baisse des taux d’intérêts est confirmée. Elle a commencé en Europe avec –0,25% en juin et la FED devrait procéder à sa première baisse lors de sa réunion de septembre. De plus, malgré le ralentissement de la croissance, les résultats trimestriels des entreprises sont bons et dès lors que l’on ne réduit pas son univers d’investissement à la seule France, on peut tirer profit de la très bonne performance des indices européens (+9% pour l’Eurostoxx 50 en 2024, au 10 juillet).

Il parait donc judicieux comme souvent par gros temps de maintenir le cap en attendant que la houle retombe. Le principal indicateur de risque à suivre étant le taux d’intérêt français à 10 ans, qui, à 3,20% est certes plus élevé qu’avant la dissolution, mais sans être alarmant.

En attendant la rentrée, les plus craintifs trouveront la sécurité dans les SICAV monétaires et les fonds en euros des contrats d’assurance-vie. à moyen et long terme on peut conserver les fonds obligataires et fonds obligataires datés.

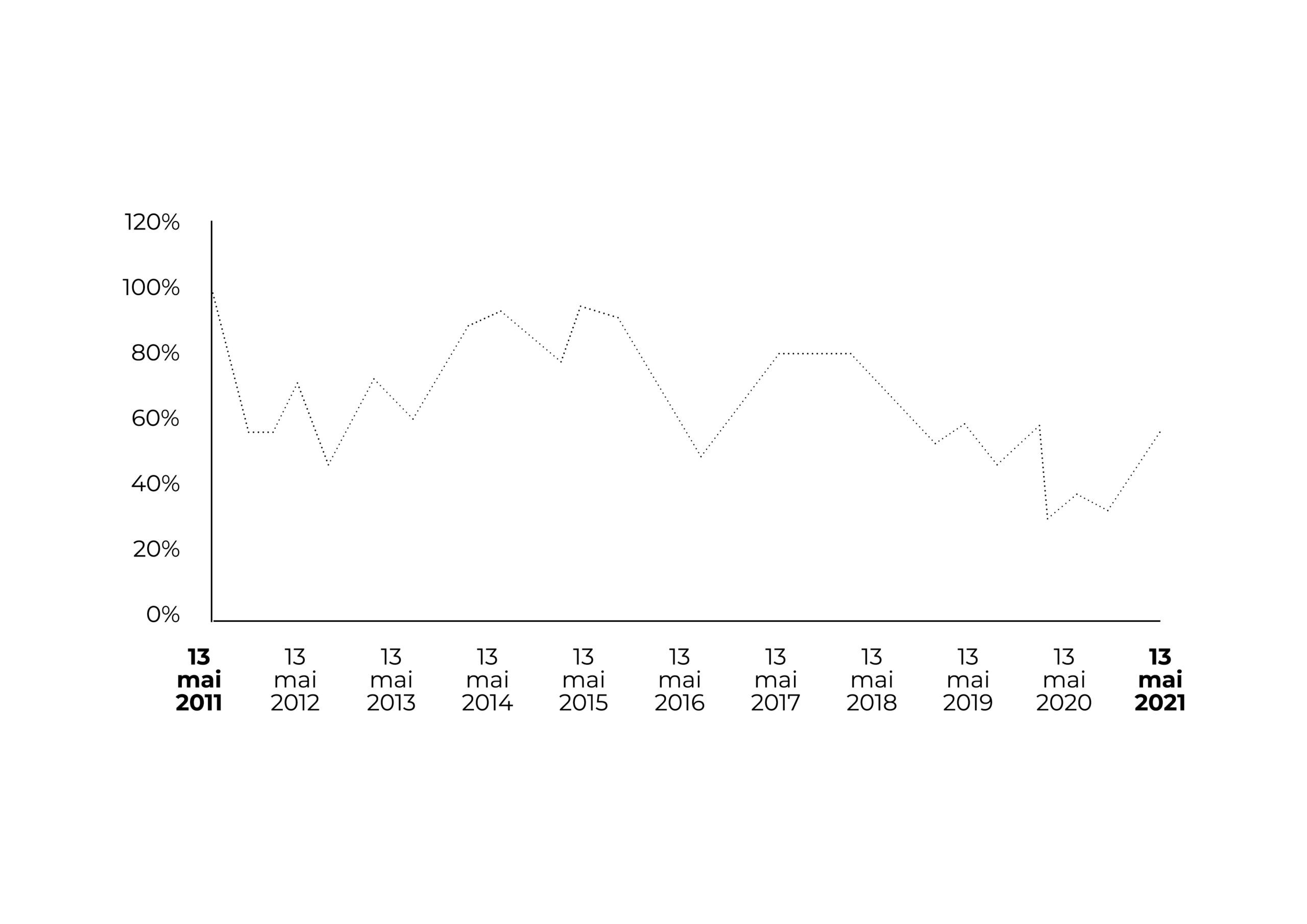

Les obligations privées avec garanties, dont le rapport varie entre 8 et 10% pour une durée comprise entre 2 et 4 ans sont une bonne alternative, décorrélée de la macroéconomie (sélectionner projet par projet, nous consulter). Sur le front des actions et des fonds actions : Les États-Unis demeurent le placement le plus rentable, l’écart se creuse avec l’Europe : records battus pour le S&P 500 américain : +17% en 2024 ! (versus +9 % pour l’Eurostoxx 50 européen et +0% pour le CAC 40 français). L’écart ne cesse de s’accroître entre les États-Unis et l’Europe, et ce depuis 20 ans.

Enfin, la volatilité prévisible dans les prochaines semaines en France et en Europe créera des opportunités d’achat sur les produits structurés à sélectionner avec un conseil professionnel et indépendant. Avec capital garanti au terme ou fortement protégé (jusqu’ à une baisse de 30 % à 50% des marchés) et un rendement de 5% à 12% (nous consulter).

En conclusion et pour prendre du recul en cette période estivale, nous pourrions nous inspirer de Nelson Mandela qui préconisait dans une de ses citations : « Les choix que vous faites doivent être portés par vos espoirs et non vos peurs » .