Contrairement à l’année passée, bon nombre d’analystes suggèrent aux investisseurs les plus dynamiques de vendre en mai et de partir en vacances des marchés financiers afin de mieux ré-investir en septembre, suivant ainsi le conseil du fameux adage boursier.

Le retour de l’inflation : une nouvelle crainte ?

L’évolution à très court terme plaide effectivement en faveur de plus de prudence. Avec un retour de l’inflation nous pourrions voir une Banque Fédérale Américaine contrainte de relever ses taux d’intérêts et de freiner sa politique de rachat d’obligations ( « tapering »). Or ces éléments de politique monétaire accommodante sont pour beaucoup dans la hausse des actions ces derniers mois. Avec +40% en 6 mois pour le CAC 40, et +20% pour les matières premières, certaines valorisations sont désormais élevées et une correction est possible à court terme sur des secteurs ayant considérablement monté depuis un an comme l’environnement et la Green Economy, les technologies, l’économie digitale, etc.

Cependant à moyen terme les banquiers centraux considèrent que l’on ne dépassera pas durablement les 2% d’inflation annuelle. Le pic que nous allons voir ces prochains mois est en effet dû à la comparaison avec des chiffres de 2020 en pleine économie confinée. De plus, des pénuries et autres retards de production dus à un redémarrage plus rapide du côté de la demande que de l’offre…Ces phénomènes statistiques et purement conjoncturels devraient s’estomper naturellement avec la reprise généralisée, conséquence inéluctable de la généralisation des campagnes de vaccination en ce printemps 2021.

Pour le reste, nous sommes toujours en phase de retour à la croissance.

Si le risque d’inflation n’est finalement que temporaire, il est donc probable que nous continuerons avec satisfaction à voir les indices monter dès la rentrée, particulièrement en Europe et aux États-Unis.

L’accélération des réouvertures et le succès dans la lutte contre la pandémie dans ces 2 zones entrainent en effet de nouvelles révisions à la hausse des prévisions de croissance portées désormais à +4,3% en 2021 et +4,2% en 2022 (Zone Euro).

Malgré les soubresauts inhérents aux marchés actions à court terme, nous restons donc positifs à moyen-long terme pour les investissements en actions, et ce plus particulièrement :

- sur les valeurs cycliques européennes : industries, financières, automobiles…

- sur les petites et moyennes capitalisations aux États-Unis en utilisant les fonds indiciels de préférence.

Nous verrons d’ici fin 2021 si les actions européennes compensent cette différence. Cela permettra également de voir si elles rattrapent leur retard sur les actions américaines. La moindre inflation en Europe devrait nous dit-on la favoriser enfin cette année.

Parmi les conseils d’investissement en ligne avec cette analyse, retenons plus particulièrement :

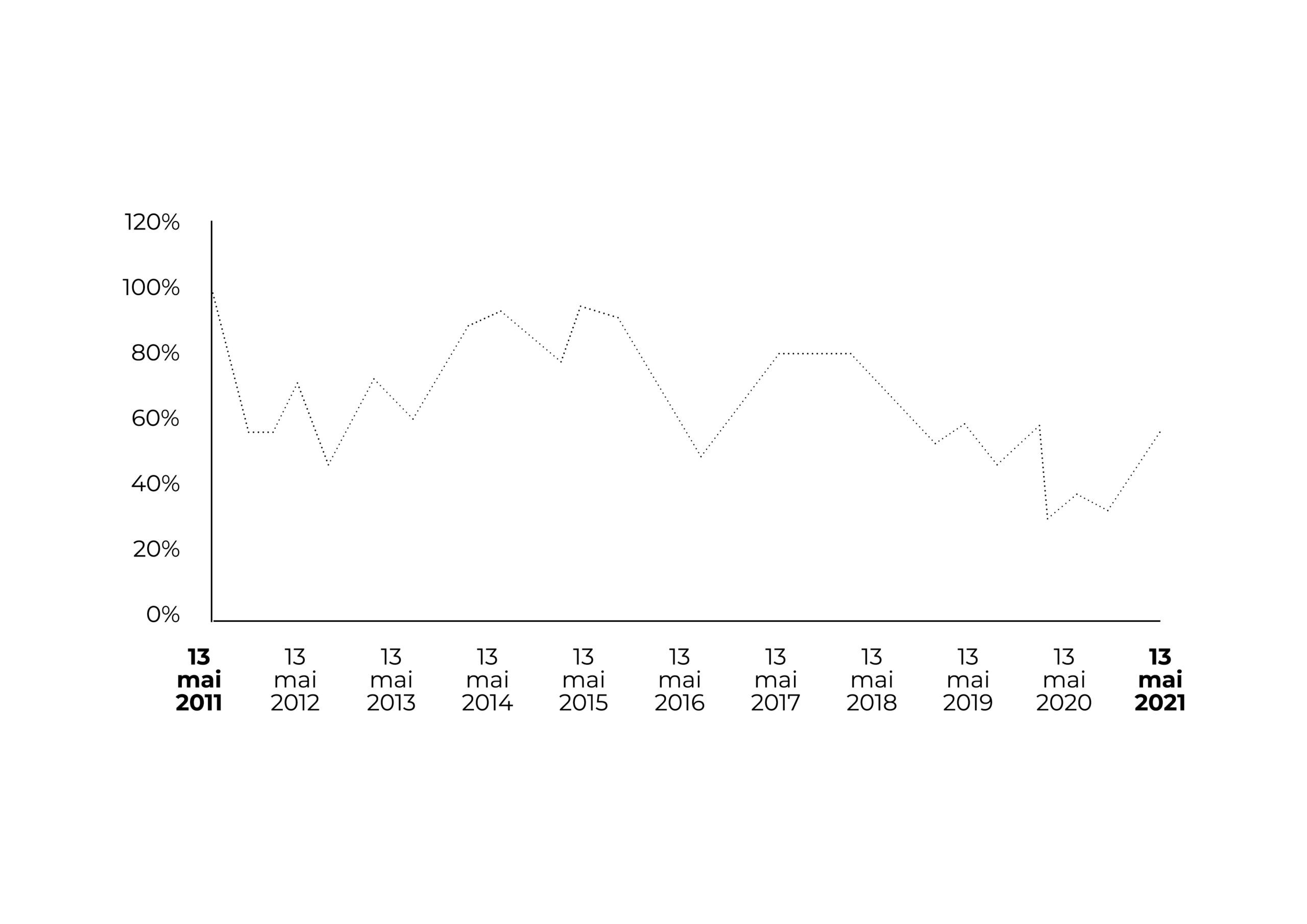

L’indice SX7E du secteur bancaire en Europe.

La remontée progressive des taux d’intérêts devrait permettre à ce secteur très sous valorisé depuis 2009, de reconstituer ses marges. Ce secteur remonte beaucoup actuellement.

Focus sur Avenir Croissance Patrimoine

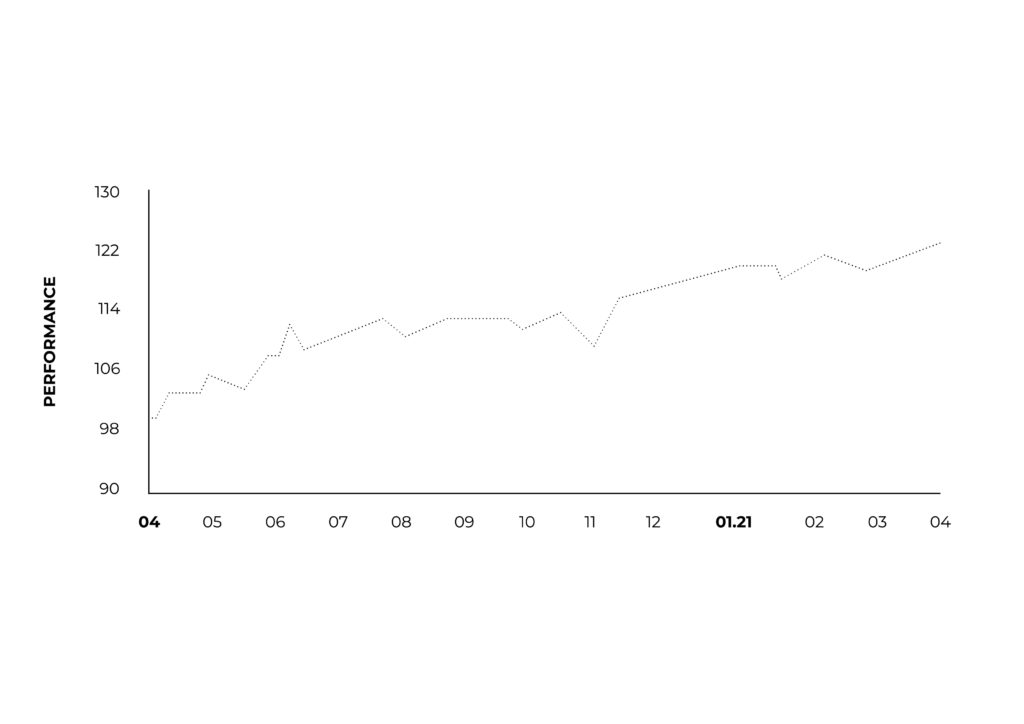

+17,72% sur 1 an et +3,65% en 2021

Plus prudent pour protéger votre capital ! L’objectif est de réaliser 2 à 3 fois la performance des fonds en euros sur 3 à 5 ans. Disponible sur comptes titres et en assurance vie chez Nortia, Generali, Cardif, Alphey’s, etc.